オンラインカジノで儲けることができた場合、仕事で収入を得た時と同じように税金を支払う義務があります。

競馬などのギャンブルでは、税金を支払わないというイメージが強く、税金を支払う義務がないと勘違いされる方も多いでしょう。

しかし、実際にはギャンブルで得た利益にも一定の金額を超えると税金が発生するのです。

特に、オンラインカジノは税金の支払いは避けられないと言えます。

本記事では、オンラインカジノで得た利益に対する税金の計算方法、対策方法、確定申告のケースについて解説していきます。

ユリコ

ユリコ

\最大500ドルの入金ボーナス/

ベットチャンネル

に登録

オンラインカジノの利益には税金がかかる

冒頭でも述べた通り、オンラインカジノの利益には税金がかかります。

ただし、一般的な仕事で得られる収入とは同じ所得税でも所得の類が異なるので、税金の計算方法なども一般的な収入とは異なります。

したがって、オンラインカジノで得た利益にかかる税金について知っておく必要があるのです。

利益は一時所得に該当

オンラインカジノの利益は所得税のうち、「一時所得」に該当します。

一時所得とは、給料や営業により得た利益ではなく突発的に生じた収入のことです。

一時所得には、競馬やパチンコでの利益、生命保険の一時金や損害保険の満期返戻金などがあります。

競馬やパチンコの利益にも本当は納税義務がかかっているんだ。

ただし、仮想通貨で得た利益は一時所得ではなく雑所得として扱われます。

負け額は差し引けない

また、オンラインカジノの税金では負けた額を計算に入れることができません。

つまり、負けた額は掛けた人からすれば、損失として賭けに勝って得た勝利金から差し引き、その差額が「利益」となるわけですが、税金を支払う場合は、勝利金の部分しか対象とされていないわけです。

収益と損失に関して、確定申告の要不要のケースの境で間違った計算をしてしまうと誤って脱税となる可能性があるので注意しましょう。

オンラインカジノの税金計算方法

では、実際にオンラインカジノなどの一時所得ではどのように税金を計算するのか見ていきましょう。

まず、一時所得では年間50万の特別控除があります。

そのため、計算する際は利益から50万を引いて計算することができます。

一時所得、課税対象額の計算式は以下の通りです。

一時所得:(総収入金額)-(収入を得るために支出した金額)-50万(特別控除)

課税対象額:一時所得÷2

仮想通貨の場合は特別控除とかがないから税金が高くなってしまうのね。

ここで、より分かりやすいように具体的な数字で計算方法を提示していきます。

| 支出金額 | 収入 | 利益 |

|---|---|---|

| 10万 | 20万 | 10万 |

| 30万 | 90万 | 60万 |

| 40万 | 0 | -40万 |

| 20万 | 35万 | 15万 |

一時所得:(20-10)+(90-30)+(35-20)-50=35(万円)

課税対象額:35÷2=17.5(万円)

このケースでは、賭けをした人にとっての利益は10+60-40+15=45万

であり、特別控除の範囲内に見えますが、一時所得では損失を計算に含めることが出来ないので、40万を差し引かずに85万と計算しなければならず、納税対象額が発生します。

また、注意点としてほかの一時所得にあたる収益も合算して計算することを忘れないようにしましょう。

次に、課税対象額を計算で求めたら、ほかの所得税と合算して所得税を計算します。

計算式は以下の通りです。

課税所得額=(給与等からの所得)+(一時所得の課税対象額)

所得税=(課税所得額)×(税率)-(控除額)

控除額を引いてから税率をかけないように注意しよう!

ここで計算できるように所得額、税率、控除額の表を以下に記載しておきます。

| 課税所得金額(合計) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

給与等の所得が500万とした場合、先程の一時所得の課税対象額と合わせて所得額は517.5万となり、税率は20%、控除額は427,500円なので、所得税は

5175,000円×20%-42,7500円=607,500円

となります。(実際にはその他にも所得控除などがあります。)

オンラインカジノで確定申告する判断基準

オンラインカジノで確定申告が必要なケースは?

1年間で一時所得の特別控除額である50万円を超えた利益を出した場合に確定申告が必要になります。

また、年末調整を行うサラリーマンの場合は課税対象額かま20万円以下であれば確定申告の必要がないため、90万円を超えた利益を出した場合から確定申告が必要となってきます。

オンラインカジノで確定申告が不要なケースは?

先ほどとは逆で確定申告が不要となるケースは、得た利益が年間で50万円以下である場合は確定申告は不要となります。

年末調整を行うサラリーマンであれば90万以下である場合のみです。

こうやってまとめてみるとシンプルだね

オンラインカジノの確定申告のやり方

ここでは、オンラインカジノで得た利益の確定申告のやり方について解説します。

オンラインカジノの確定申告は通常の確定申告と同様に2月16日から3月15日が申告期限となっており、この期限内に前年で得た利益から税金を計算して申告する必要があります。

期限内に申告しなかった場合、追徴課税や延滞税の対象となってしまうので、期限内に申告することが大切です。

では実際にオンラインカジノの確定申告をする際の手順を説明します。

まず、確定申告は税務署に直接行って申告する方法とオンラインで完結する方法があります。

確定申告期限は税務署は混み合うので、オンラインで申告を行うことがおすすめですが、本記事では直接税務署で確定申告する場合とオンラインでの申告する場合に分けてそれぞれ解説します。

Webの方が手間はかからないけど、わかりにくい場合は直接税務署に行くことをおすすめするよ!

税務署に行って確定申告する場合

税務署に行って確定申告する場合はなるべく混雑を避けるためにも、確定申告期限の早いうちに行くことをおすすめします。

通常の確定申告を行う際に、持っていく必要のある書類は以下の3つになります。

源泉徴収票はオンラインカジノにおける確定申告の場合は必要ありません。

また、支払調書および経費の領収書に関しては、ご利用されている各オンラインカジノサイトに直接問い合わせをするのが最も楽でしょう。

税務署に行って申請する場合、わからないことがあれば税務署の方に聞くことで確実に解決できますので、初めて確定申告する際など確定申告が何が何だかわからない方は税務署に直接行くことをおすすめします。

Web上で確定申告する場合

次にWebで申告する場合を説明していきます。

まず、全体の手順をまとめると以下の通りです。

- 手順1:国税庁のホームページを開く

- 手順2:電子の確定申告書を開く

- 手順3:所得の「一時所得」を選択する。

- 手順4:オンラインカジノなどで得た利益など一時所得得を記入する。

- 手順5:その他の所得について入力する。

- 手順6:所得税が確定する。

- 手順7:所得控除、税額控除、その他の項目を入力する

- 手順8:納税金額の計算結果が表示される

- 手順9:住民税、住所、氏名等を入力し提出する

ちょっと手順が多いね……

手順は多いけど、指示に従って入力していくだけだから大丈夫!

手順1:国税庁のホームページを開く

確定申告の申告書を書くために、まずは国税庁のホームページを開きます。

手順2:電子の確定申告書を開く

国税庁のホームページを開いたら、画像の赤枠の部分の「確定申告特集」をクリックしましょう。

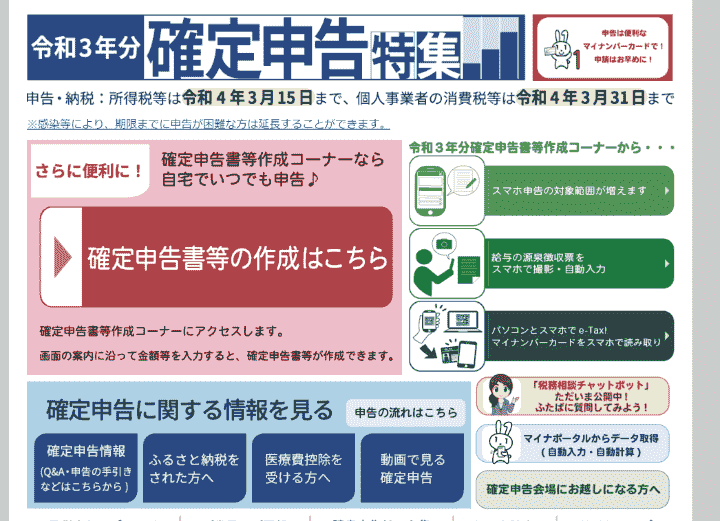

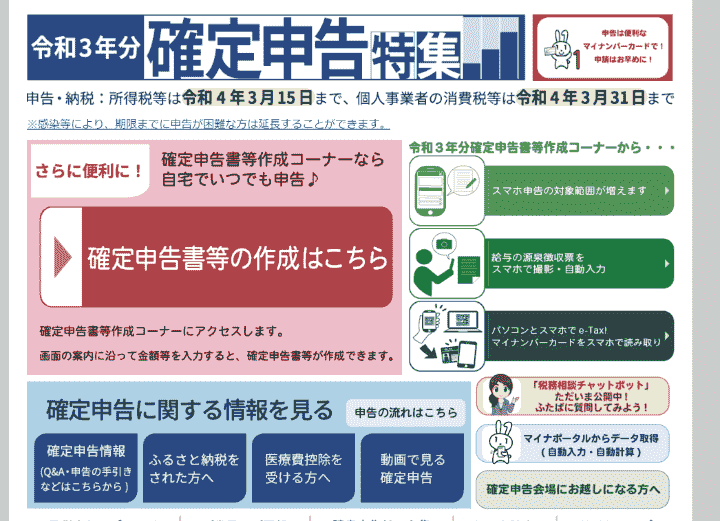

続いて上の画像の「確定申告書等の作成はこちら」をクリックします。

「作成開始」をクリックします。

申告書の提出方法について選択する画面となるので、いずれかの方法を選びクリックして下さい。

※本記事では印刷して提出を選択した場合で手順を解説しますが、所得を入力する際の手順は変わりません。入力画面まではそれぞれ指示に従って手順を進めてください。

郵送が一番簡潔な操作で済むから、郵送料等を気にしないならおすすめ!

「利用規約に同意して次へ」をクリックします。

「令和3年分の申告書等の作成」をクリックして「所得税」をクリックします。

「次へ進む」を押し、ご自身の生年月日と申告に関する質問に「はい」か「いいえ」で回答し「次へ進む」を押します。

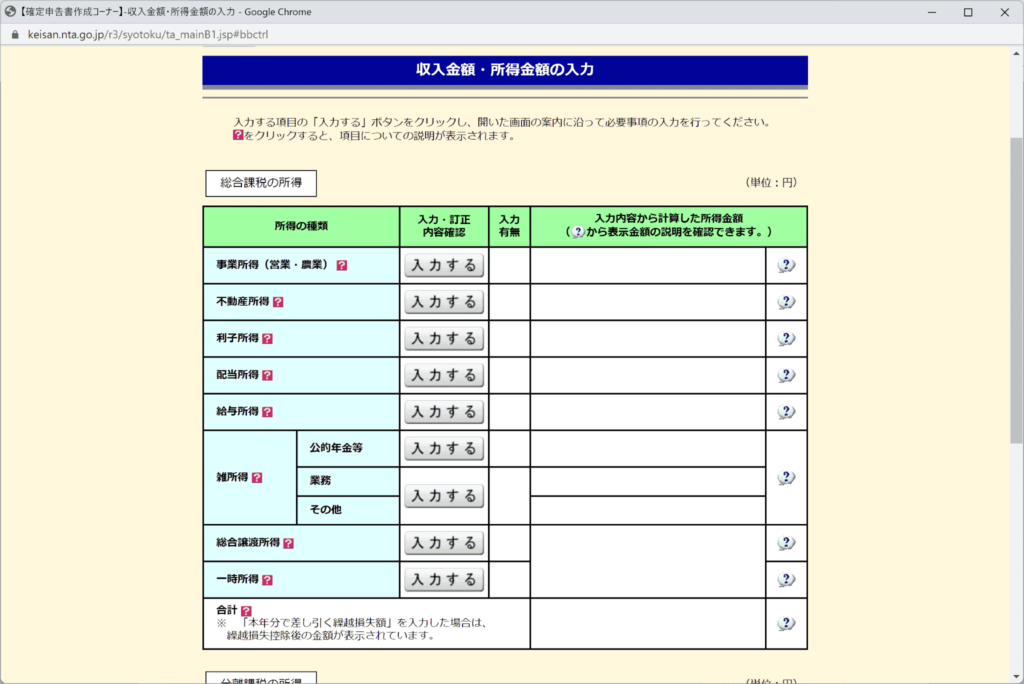

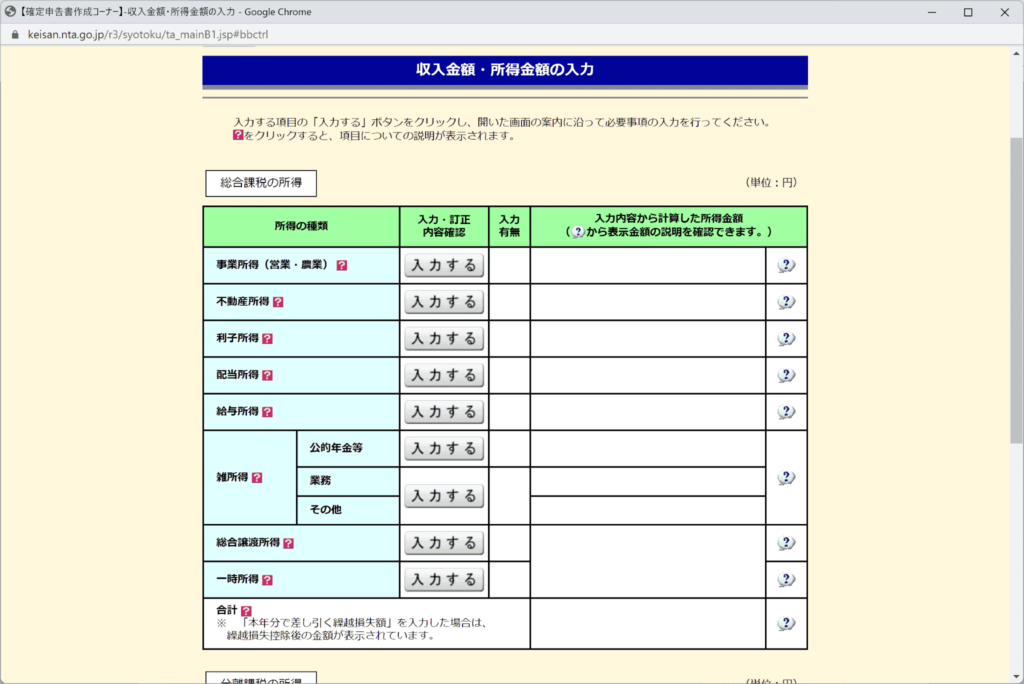

以下の画像になったら手順2は完了です。

手順3:所得の「一時所得」を選択する

上の画像の「総合課税の所得」にある「一時所得」を選択します。

手順4:オンラインカジノで得た利益など一時所得を記入する

一時所得を選択すると、上の画像のように種目、名称、場所又は法人番号、収入金額、必要経費、源泉徴収額の記入欄があります。

種目、名称、場所に関しては未記入でも問題ないので飛ばしましょう。

「収入金額」に得た利益の合計、「必要経費」に利益を得たときの掛け金額の合計を記入します。源泉徴収額は0と記入すれば大丈夫です。

手順5:その他の所得について入力する

一時所得だけでなく、他の所得も合わせて記入することで最終的な所得税の金額が確定するので、オンラインカジノ以外で収入源がある場合は該当する所得に金額を記入しましょう。

手順6:所得が確定する。

すべての手順が完了すると記入した各種の所得に納税対象の所得金額が表示され、合計の所得の金額も表示されます。

手順7:所得控除、税額控除、その他の項目を入力する

所得が確定してもまだ所得税は確定していません。

所得控除や税額控除、その他の項目についてを入力します。

手順8:納税金額の計算結果が表示される

手順7が終了すると、所得税の計算結果が表示されます。

手順9:住民税、住所、氏名等を入力し提出する

最後に住民税等入力および住所・氏名等入力を済ませれば、所得税の確定申告書は作成完了です。

作成が完了したら郵送で提出するだけです。

オンラインカジノの税金を払わなくてもばれない?

オンラインカジノで得た利益を実際に自分の手元に移したい場合、サイト内から銀行へ出金する必要があります。

銀行へ出金した場合それがすべて記録として残るので、税金を支払わなければいけないのに税金を支払わないといったことをすると、簡単にバレることになります。

しかし、オンラインカジノ内での資金に関してまで所得の証拠を確認することが難しいと考えられるので、サイトから出金をしなければバレない可能性はあります。

ただ注意してほしいのは、税金の対象となるのはオンラインカジノで利益を上げたその瞬間からなので、カジノサイトから出金をしなくても納税義務はあります。

この方法は、50万より少し多く稼いでしまった時などに、出金額を50万以下に抑えて出金すれば利益をすべて自分のものにできて便利な方法かもしれませんが、疑われると徹底的な調査がされてしまうのでリスクがある上での対策になります。

少し渋いと感じるかもしれませんが、50万円を超えたら無駄にリスクを負うより素直に確定申告した方が賢明でしょう。

税金を払いたくないのなら、50万円以下に抑えるように計算しておこう。

オンラインカジノの税金計算方法と税金対策まとめ

以上が、オンラインカジノの税金計算方法、確定申告の仕方についてになります。

はじめはややこしく感じられるかもしれませんが、慣れてしまえば同じ作業なので難しく感じる必要はありません。

健全にオンラインカジノを楽しみましょう。

また、税金対策はカジノサイトから出金をしないことで一応実現可能ではありますが、疑わしき操作があれば調査されてすぐにバレてしまうので、推奨はできません。

正規のやり方はないということです。

もしそれを分かったうえで税金を納めない選択をするのであれば、自己責任で対処してください。

ズルしてもあまり良いことないよ

オンラインカジノでも税金について最低限知っておくことで、責任あるプレイを心掛けよう!

\最大500ドルの入金ボーナス/

ベットチャンネル

に登録